最新工业控制芯片供应商现货交期及价格趋势

据最新观察,2023年伊始到现在,行业增速从“天堂”到“炼狱”,或许,对于工控芯片厂商而言,新一轮洗牌才刚刚开始?

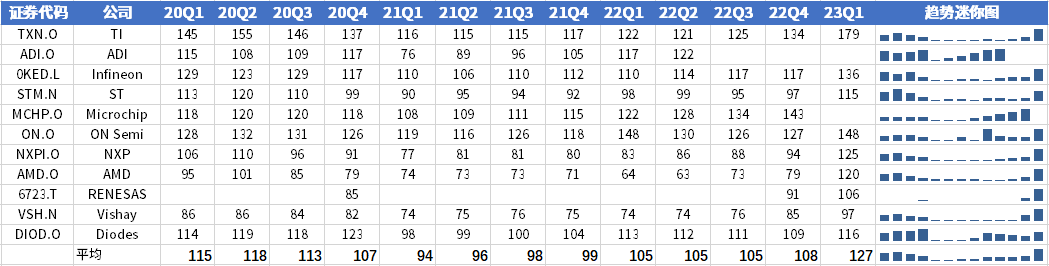

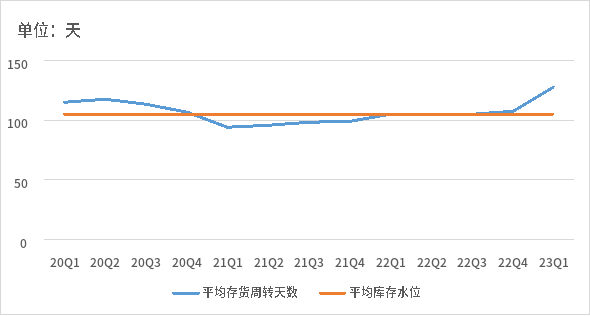

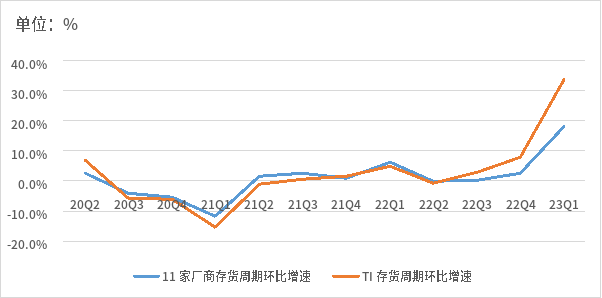

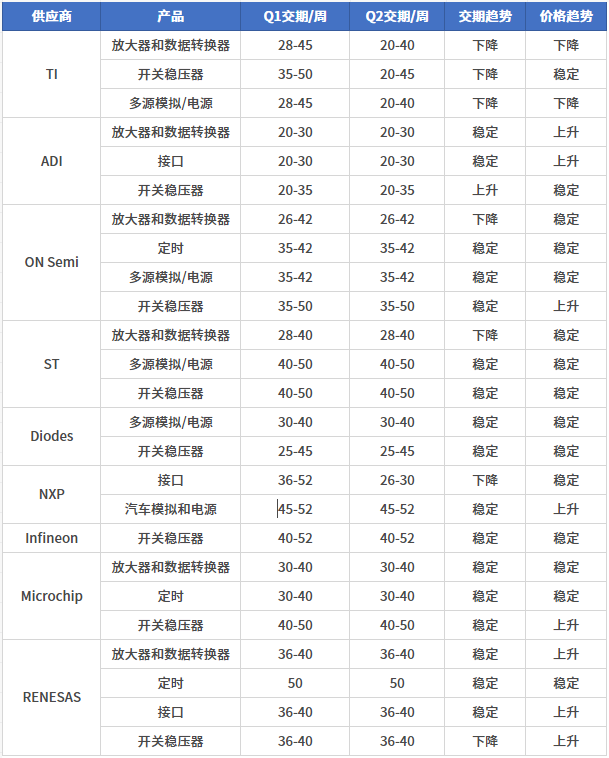

库存:TI引领,工控类芯片库存创新高 根据全球11家工控芯片头部厂商财报梳理,2022Q2以来,工控芯片平均库存呈现上升趋势,去年底以来库存增加尤为明显,显示当前全球工控产业进入库存调整阶段。以龙头厂商TI为例,其存货周转天数从2022Q4的134天增长至2023Q1的179天,远高于其90-110天的常规库存水位。 图表:全球11家工控芯片厂商存货周转天数变化(单位:天) 资料来源:Wind、各公司年报、芯八哥整理 具体看,工控芯片厂商平均存货周转天数达127天,超过85-100天左右的常规库存水位线。显而易见,去年以来工控行业供大于求有所扩大,库存风险提升,行业景气度走低。 图表:全球11家工控芯片厂商平均存货周转天数(单位:天) 资料来源:Wind、各公司年报、芯八哥整理 从11家工控芯片厂商存货周期环比平均增速和TI数据对比看,2022Q4是行业库存上升的节点,到当前行业仍处于库存上升阶段,结合工控行业下游需求研判,行业未来走势仍存在较大不确定性。 图表:以来全球工控芯片厂商存货周期平均环比增速走势 资料来源:芯八哥整理 交期:模拟/ MCU向下,FPGA向上 1、MCU:整体下行态势明显 整体看,工控/通用类MCU产品在2023Q2平均交期和价格下降态势明显,大部分产品交期持续改善,价格回归常态。 从TI、ST、Infineon 、Microchip、NXP及RENESAS等头部工控MCU厂商数据看,8位MCU、32位MCU货期呈缩短趋势,价格更是逐渐趋于常态价。不过,汽车系列MCU供应仍然受限。 图表:2023Q2主要工控/通用MCU厂商交期及价格趋势 资料来源:富昌电子、各企业年报、芯八哥整理 2、模拟:行业或陷入价格战 受终端需求疲软影响,工控PMIC等品类价格逐渐回归,TI近期在中国台湾及中国大陆市场开启价格战,一度揭开工控模拟产品市场新局面。 具体看, TI的PMIC产品2021-2022年一度是现货市场涨价“明星”产品,但目前大部分工业级系列PMIC交期明显缩短,市场价格逐渐回到正常水平。如TPS53513RVER等为代表的PMIC从巅峰千元级一度跌至目前10元左右。总的来看,PMIC目前价格距离常规价还有一定虚高,业内预估下半年价格仍有较大降幅空间。 图表:2023Q2主要工控/通用模拟产品企业交期及价格趋势 资料来源:富昌电子、各企业年报、芯八哥整理 3、FPGA:交期改善价格高位 FPGA作为工控市场典型应用产品之一,从头部厂商交期看均有所改善,最短的缩短至20周左右,但价格浮动相对较少,需求增长下整体维持高位。以龙头厂商AMD(Xilinx)为例,其上半年Spartan 6系列交期虽然有所改善,但价格涨幅依旧高达8%-25%,在终端暂无替代产品的情况下,客户愿意接受期货报价。 图表:2023Q2主要工控FPGA产品企业交期及价格趋势 资料来源:各企业年报、富昌电子、芯八哥整理

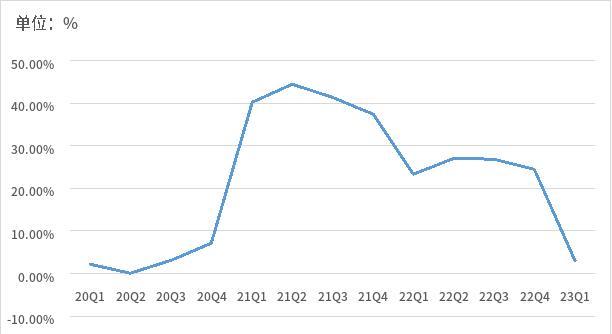

营收扩张落幕,适者生存 综上,芯八哥综合全球11家工控头部厂商营收数据看,2020Q4-2022Q1是工控行业厂商业绩的巅峰期,2022Q2-2022Q4行业逐渐步入下行,但仍维持较高增速,2023上半年进入低谷,下行态势明显。这也许是5月行业龙头TI全面下调在中国为首的市场模拟芯片价格,加入“价格内卷”的根源。 图表:2020Q1-2023Q1头部工控厂商营收平均增速一览 资料来源:Wind、芯八哥整理 短期趋向看,需求是当前工控厂商持续发展的关键。从工控主要应用市场分析,石油化工、物流及金属加工等传统行业需求趋缓,消费电子难回巅峰,汽车产业处于变革阶段,叠加工控芯片行业新增产能的释放,短期内(1-3个季度)MCU及模拟为代表的工控类产品需求/价格或将持续下行。 长期来看,随着锂电、光伏、储能等新能源兴起,电动汽车带来的新增量需求,宏观经济环境回暖,Q4工控芯片行业或有望回暖。